Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

ETF thesaurierend oder ausschüttend – Was ist besser?

Möglicherweise bist du gerade dabei, dir ein Portfolio aus ETFs aufzubauen. Bevor du dein Depot umsetzen kannst, sind einige Fragen zu beantworten. Eine davon ist die Frage nach der richtigen Ausschüttungsart für dich und deine Anlageziele. In diesem Artikel erfährst du, was der Unterschied ist zwischen einem ETF thesaurierend und der ausschüttenden Variante. Außerdem zeigen wir dir, welche Ausschüttungsart besser zu dir passt, abhängig von deinen finanziellen Zielen.

Das Wichtigste in Kürze:

- Thesaurierende ETFs bieten dir die Möglichkeit, Gewinne zu reinvestieren

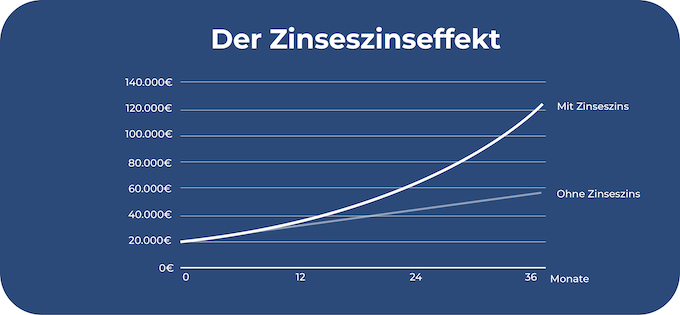

- HDer Zinseszinseffekt hilft dir, erwirtschaftete Zinsen und dein Vermögen über lange Zeiträume zu verzinsen und somit mehr Rendite einzufahren

- Ausschüttende Exchange Traded Funds kannst du dazu verwenden, dir ein passives Vermögen aufzubauen

Was sind die Unterschiede zwischen thesaurierenden und ausschüttenden ETFs?

Wenn ein Anleger in eine Aktie investiert, besitzt er einen kleinen Teil des jeweiligen Konzerns. Beim Thema Aktien oder ETF gibt es unterschiedliche Vorteile für Anleger von Einzelaktien. Ein Beispiel ist ein mögliches Stimmrecht, das an einer Hauptversammlung verwendet werden kann, um bestimmte Entscheidungen des Konzerns zu unterstützen oder abzulehnen.

- Auf Hauptversammlungen wird beispielsweise geklärt, ob ein Unternehmen Dividenden an seine Aktionäre auszahlt

- Macht ein Unternehmen Gewinne, entscheiden sich manche Unternehmen dazu, diese an die eigenen Aktionäre in Form von Dividenden auszuzahlen

ETFs bestehen aus zahlreichen Einzelaktien. Es gibt zwei unterschiedliche Arten, wie Exchange Traded Funds mit diesen Gewinnen umgehen können: die thesaurierende oder ausschüttende Form. Doch was genau bedeuten diese Anlageformen und welche ist besser?

Wann ist ein ETF thesaurierend?

Hat ein Exchange Traded Funds die Abkürzung “Acc” in seinem Namen, handelt es sich um eine thesaurierende Variante. Das Kürzel steht für “Accumulating” oder auch “thesaurierend”.

Entscheidest du dich für einen thesaurierenden Exchange Traded Fund, werden deine Gewinne direkt in deine Anlage reinvestiert. Das hat einen besonderen Vorteil: Du kannst den Zinseszinseffekt maximal ausnutzen.

Achtung!

Zinseszinseffekt bedeutet, dass Erträge, die du aus Zinsen erwirtschaftet hast, zum eigentlichen Kapital einberechnet und in den folgenden Jahren mitverzinst werden. Zukünftig erwirtschaftest du Zinsen also nicht nur auf dein Vermögen, sondern auch auf deine bereits erzielten Zinsen. Der Gesamtbetrag, auf den die Rendite anfällt, wächst schneller an.

Auf diese Weise kann dein Vermögen mehr Rendite einfahren, da ein größerer Gesamtbetrag zum Verzinsen bereitsteht. Gerade über längere Zeiträume hinweg kann der Zinseszins große Auswirkungen haben.

Noch größer sind diese Auswirkungen, wenn du dich für einen ETF mit hoher Rendite entscheidest. Diese Option eignet sich folglich besonders gut, wenn du hohe Rendite erzielen möchtest und einen langen Anlagehorizont eingeplant hast.

Ein weiterer Vorteil spricht für die thesaurierende Option: Du realisierst keine Gewinne, daher musst du deine Gewinne nicht vorab versteuern. Im Gegensatz zur ausschüttenden Variante zahlst du weniger Steuern.

Was ist ein ausschüttender ETF?

Auch ausschüttende Exchange Traded Funds erkennst du an ihrem Namen. Sie enthalten die Abkürzung “Dist”, die für “Distributing”, also “ausschüttend” steht.

Ist dein ETF ausschüttend, werden dir die erzielten Dividenden deiner Wertpapiere ausgezahlt. Je nach Exchange Traded Fund gibt es unterschiedliche Regelungen dafür, zu welchen Zeitpunkten diese Auszahlungen durchgeführt werden – beispielsweise monatlich, quartalsweise oder jährlich.

Wie bereits erwähnt, haben thesaurierende ETFs einen steuerlichen Vorteil gegenüber der ausschüttenden Option. Vor der Auszahlung deiner Dividenden kommt es automatisch zum Abzug der jeweiligen anfallenden Steuern durch deine Bank oder deinen Broker. Abgezogen werden:

- Solidaritätszuschlag

- Abgeltungssteuer

- Gegebenenfalls Kirchensteuer

Gut zu wissen:

Denke daran, den Sparerpauschbetrag auszunutzen. Auf diese Weise werden nur diejenigen Beträge versteuert, die über dem Freistellungsauftrag liegen.

Auch diese Variante kann einige Vorteile bieten. Du erhältst in regelmäßigen Abständen deine Gewinne und kannst diese für andere Ziele nutzen: Beispielsweise kannst du in andere Geldanlagen investieren oder dir etwas kaufen. Dazu solltest du beachten, dass Transaktionsgebühren anfallen können, wenn du dich dafür entscheidest, deine Gewinne zu reinvestieren.

Auch der Aufbau eines passiven Einkommens ist eine attraktive Möglichkeit von ausschüttenden ETFs und erinnert an passives Einkommen durch Dividendenzahlungen aus Aktien.

Thesaurierender oder ausschüttender ETF – Was eignet sich besser?

Da wir nun geklärt haben, was genau bei den beiden Optionen mit deinem Geld passiert und woher die Gewinne eigentlich kommen, stellt sich die Frage, welche Variante sich besser fürs eigene Portfolio lohnt. Hierzu werfen wir noch einen Blick auf die Vor- und Nachteile der unterschiedlichen Ausschüttungsarten.

Vor- und Nachteile von thesaurierenden ETFs

Bei der Frage “In was investieren?” spielt der wohl wichtigste Vorteil der thesaurierenden Exchange Traded Funds eine Rolle: die Möglichkeit für höhere Renditen. Dadurch, dass deine Gewinne reinvestiert werden, kannst du vom Zinseszinseffekt profitieren. Durch deine höhere Ausgangssumme bleibt mehr Geld, auf das Rendite erwirtschaftet werden kann.

Auch die bereits angesprochenen möglichen steuerlichen Vorteile sprechen für diese Ausschüttungsoption. Zudem gibt es keine Gebühren, die für den Kauf neuer Fondsanteile anfallen können. Hast du eine ausschüttende Variante und möchtest Dividenden reinvestieren, kann es zu zusätzlichen Kosten kommen.

Allerdings gibt es auch Nachteile, wenn du dich für diese Ausschüttungsart entscheidest:

- Exchange Traded Funds sind eine Geldanlage mit langem Anlagehorizont. Mit dieser Ausschüttungsart realisierst du Gewinne erst, wenn viele Jahre vergangen sind und hast in der Zwischenzeit keinen aktiven Geldstrom.

- Regelmäßige Ausschüttungen können für manche Anleger ein Motivator sein, weiterhin konstant Geld zu investieren.

- Dispositionseffekt: Es gibt Anleger, die dazu tendieren, verlustreiche thesaurierende ETFs weiterhin zu besparen und gewinnbringende ausschüttende Varianten zu verkaufen.

Vor- und Nachteile der ausschüttenden Variante

Der entscheidende Vorteil von ausschüttenden Exchange Traded Funds ist, dass du regelmäßig Erträge auf dein Depot überwiesen bekommst. Diese kannst du frei nutzen, wie du es möchtest.

Du hast beispielsweise die Möglichkeit, dir ein passives Einkommen aufzubauen. Nutzt du den Sparerpauschbetrag, kannst du eine bestimmte Summe an Gewinnen steuerfrei beziehen und für andere Anschaffungen einplanen. Zudem sind regelmäßige Ausschüttungen für manche Anleger ein Motivator, weiterhin konstant zu investieren.

Auch bei der ausschüttenden Option hast du mit negativen Aspekten zu rechnen:

- Dividendenzahlungen von Unternehmen sind freiwillig. Erzielt ein Konzern weniger Gewinne, haben sie die Möglichkeit, Dividendenzahlungen für das entsprechende Jahr zu streichen. Planst du regelmäßige Einkünfte fest ein, kann es auf diese Weise zu möglichen finanziellen Risiken kommen.

- Im Vergleich zu thesaurierenden Exchange Traded Funds, wirst du mit der ausschüttenden Option eine vergleichsweise niedrigere Rendite einfahren. Da du Gewinne vom eigentlichen Vermögen abzapfst, hast du eine geringere Summe, die künftig verzinst wird.

ETFs und Steuern

Möglicherweise suchst du einen ETF für Anfänger oder einen top ETF und beschäftigst dich deshalb auch mit dem Thema Steuern. Wichtig zu wissen ist, dass sich thesaurierende und ausschüttende Exchange Traded Funds steuerlich unterscheiden.

Besitzt du einen Exchange Traded Fund, der Gewinne reinvestiert, zahlst du Steuern, wenn es zum Verkauf mit Gewinn kommt:

- Hierzu wird die Differenz aus Anschaffungswert und Verkaufserlös gebildet.

- Zu diesem Zeitpunkt fallen die Abgeltungssteuer und die Kirchensteuer an.

- Im Normalfall werden die Steuern automatisch von deiner Bank einbehalten.

Zusätzlich gibt es die Möglichkeit der Vorabpauschale. Diese Steuer kannst du als Anzahlung der eben beschriebenen Steuer sehen. Erhoben wird diese aus der Wertsteigerung deines Exchange Traded Funds. Auch hier musst du nicht selbst tätig werden.

Gut zu wissen:

Steuerlich von einem ausschüttenden ETF kannst du profitieren, wenn du den Sparerpauschbetrag ausnutzt. Hier musst du allerdings selbst tätig werden: Bei deiner Bank kannst du einen sogenannten Freistellungsauftrag einrichten.

- Jährlich kannst du als Einzelperson 1.000 Euro an Erträgen steuerfrei einnehmen, wenn du einen Freistellungsauftrag eingerichtet hast.

- Für Paare gilt die Summe von 2.000 Euro.

- Überschreitest du diese Erträge, fällt die Abgeltungssteuer an.

- Bei Aktien-Exchange Traded Funds gilt die Teilfreistellung von 30 Prozent, wodurch sich die Summe der steuerfreien Beträge weiter erhöht. Mehr Information zum Thema “Teilfreistellung ETF” findest du hier.

Vom Sparerpauschbetrag kannst du auch profitieren, wenn du einen reinvestierenden Exchange Traded Fund besitzt. Das passiert durch die bereits erwähnte Vorabpauschale, welche als Vorgriff auf spätere Gewinne wirkt. Gerade in Zeiten von höheren Zinsen wirkt diese Maßnahme stärker.

Ein komplizierter Weg, um von steuerfreien Gewinnen zu profitieren, ist der Verkauf von Teilen deines thesaurierenden Exchange Traded Funds. Dabei solltest du allerdings bedenken, dass es zu zusätzlichen Verkaufsgebühren kommen kann, die deine Gesamtrendite schmälern können.

Fazit: Thesaurierend vs. Ausschüttend – Die richtige Ausschüttungsart für deinen ETF

Kurz zusammengefasst gibt es nicht die eine richtige Ausschüttungsart für deinen Exchange Traded Funds. Je nach deinen finanziellen Zielen, deiner Persönlichkeit und deinen Prioritäten eignet sich die eine oder die andere Variante besser für deinen Vermögensaufbau.

Möchtest du ein passives Einkommen aufbauen oder einfach von regelmäßigen Erträgen profitieren, könntest du die ausschüttende Variante für dich nutzen. Auf diese Weise kannst du zusätzliche Gewinne für weitere Ausgaben einplanen, deine Dividenden in andere Geldanlagen investieren oder das Geld anderweitig für dich nutzen.

Ist es dein Ziel, möglichst viel Rendite zu erwirtschaften, solltest du auf einen Exchange Traded Fund thesaurierend setzen. Nutze den Zinseszinseffekt für dich aus und lasse dein Geld für dich arbeiten. Deine Dividenden werden reinvestiert und erwirtschaften weitere Rendite für dich.

Aus steuerlicher Sicht solltest du darauf achten, einen Freistellungsauftrag bei deiner Bank zu stellen und von steuerfreien Gewinnen bis zum Betrag von 1.000 Euro für Einzelpersonen zu profitieren. Mehr Informationen zu den Themen “Wie sicher sind ETFs?” oder “Wasser ETF” findest du hier.

FAQ – Häufig gestellte Fragen zu ETF thesaurierend

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]