Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Geld richtig investieren – Diese Geldanlagen lohnen sich 2024

Unsichere staatliche Rente, hohe Inflationsraten und Preise, langfristige Ziele – es gibt zahlreiche Gründe, Geld anzulegen und zu vermehren. Beschäftigst du dich auch mit solchen Problemen und möchtest anfangen, dein Vermögen anzulegen, weißt aber nicht, wo du anfangen sollst? In diesem Artikel haben wir dir die wichtigsten Grundlagen zusammengestellt, damit du lernen kannst, Geld richtig investieren zu können!

Das Wichtigste in Kürze:

- Du möchtest beginnen, dein Vermögen anzulegen, aber weißt nicht, wie?

- Wenn du dich mit diesen 8 Tipps intensiv beschäftigt hast, kannst du bereits die Grundlagen

- Wir zeigen dir, was das magische Dreieck der Geldanlage ist und wie es dir helfen kann, eine Anlageklasse einzuschätzen

- Je nach Ziel und Prioritätensetzung könntest du von diesen Anlageklassen profitieren

Investieren leicht gemacht – Beachte diese Grundregeln

Bevor du dich für eine Geldanlage entscheiden kannst, solltest du dich erst mit den Grundlagen beschäftigen. Vermögen anlegen funktioniert nur, wenn du dir ein Grundwissen aufgebaut und dir einen Überblick verschafft hast. Im Folgenden zeigen wir dir, was das sogenannte magische Dreieck ist und welche Regeln unabhängig von der Geldanlage gültig sind, bevor wir uns mit den genauen Anlagemöglichkeiten beschäftigen.

Das magische Dreieck der Geldanlage

Bei dem magischen Dreieck der Geldanlage handelt es sich um ein Modell, das sich mit den Zielen von Anlageklassen beschäftigt und sich aus drei unterschiedlichen Komponenten zusammensetzt. Jede mögliche Geldanlage kann beschrieben werden aus diesen drei Komponenten: Sicherheit, Liquidität und Rentabilität.

- Dabei ist zu beachten, dass es sich um ein Modell handelt, das grundsätzliche Ziele von Anlegern beschreibt

- Jede der drei genannten Komponenten handelt von einem Ziel

- Allerdings ist es unmöglich, eine Anlage zu finden, die alle drei Ziele gleichzeitig erfüllen kann

- Investoren müssen Prioritäten setzen und können Anlegern in diese Komponenten einteilen, um einen besseren Überblick zu bekommen

Die Sicherheit beschreibt, wie risikobehaftet die jeweilige Anlage ist. Verschiedene Anlageklassen haben unterschiedlich hohe Risiken. Wenn du anlegen möchtest, gehört es stets dazu, sich vorab mit den möglichen Risiken auseinanderzusetzen und herauszufinden, ob du beispielsweise ein sicherheitsorientierter Anleger bist oder bereit bist, Risiken einzugehen.

Die Liquidität wird oftmals als Verfügbarkeit bezeichnet. Sie beschreibt, wie schnell du auf eine Geldanlage zugreifen kannst. Hast du beispielsweise einen langjährigen Bausparvertrag abgeschlossen, kannst du das Vermögen nicht einfach entnehmen. Hast du ein Tagesgeldkonto eingerichtet, ist für eine hohe Liquidität oder Verfügbarkeit gesorgt.

Mithilfe der Rentabilität lässt sich einschätzen, wie hoch die möglichen Renditen und Gewinne sind, die du durch die jeweilige Geldanlage erzielen kannst. Dieser Aspekt hängt oftmals mit der Zeit zusammen, die dir zur Verfügung steht. Je länger du in einer Anlageklasse angelegt hast, desto mehr kannst du vom Zinseszinseffekt profitieren.

Wie bereits erwähnt, ist es Anlegern nicht möglich, alle drei Ziele voll und ganz erfüllen zu können, mit nur einer Anlageklasse. Beispielsweise gehen Aktien mit Risiken einher, bieten dafür aber die Chance auf eine hohe Rentabilität, um beispielsweise privat vorzusorgen. Tagesgeldkonten bieten eine sehr hohe Verfügbarkeit und Sicherheit, dafür kaum Rentabilität.

Geld richtig investieren mit diesen 8 Tipps

Im Folgenden geben wir dir einige wertvolle Tipps an die Hand, die die Grundlagen des Investierens bilden. Möchtest du Vermögen anlegen, solltest du dich vorab mit diesen Themen beschäftigen und herausfinden, was zu dir als Anleger passt.

1. Tipp: Welcher Risikotyp bin ich?

Jeder Mensch geht unterschiedlich mit Risiken um, oftmals handelt es sich um unterschiedliche Charaktere. Manche Menschen werden nervös, wenn sie in Anlageklassen mit höheren Risiken anlegen, fühlen sich unwohl und sehen oft ins eigene Depot. Andere haben Spaß daran und gehen bewusst Risiken ein.

Auch die persönlichen Umstände hängen davon ab, wie mit Risiken umgegangen wird. Ein junger Student, kurz vor dem Arbeitsleben, kann mehr Risiken eingehen als eine ältere Person, die mithilfe von Investitionen die eigene Rente aufstocken möchte.

Du solltest nur Risiken eingehen, die du aushalten kannst, ohne emotional zu handeln oder dich unwohl zu fühlen. Finde deshalb heraus, welcher Risikotyp du bist und stelle dir dazu beispielsweise folgende Fragen:

- Wie viel Verlust könnte ich aus finanzieller Sicht ertragen?

- Werde ich nervös oder panisch, wenn das eigene Depot vorübergehend Verluste schreibt?

- Was ist mir grundsätzlich wichtiger: Sicherheit oder Rendite?

2. Tipp: Schulden abbezahlen

Bevor du anfängst sie anzulegen, sollten bestimmte Schulden abbezahlt werden. Hast du einen Bauvertrag abgeschlossen, der noch jahrelang laufen wird, ist es nicht sinnvoll, abzuwarten. Hast du dagegen beispielsweise Kreditkartenschulden mit hohen Zinsen, sollten diese vorab getilgt werden.

3. Tipp: Individuelle Ziele festlegen und Zeitplan erstellen

Die Realisierung von Zielen funktioniert besser, wenn konkrete Maßnahmen gesetzt und Wege festgelegt wurden, diese Ziele zu erreichen. Darüber hinaus spielt auch die Zeit eine wichtige Rolle.

Überlege dir, wofür du anlegen möchtest und was du mit diesem Vermögen vorhast. Möchtest du ein Vermögen aufbauen für deine Kinder? Möchtest du für ein Haus sparen? Oder möchtest du neben der gesetzlichen Rente privat vorsorgen, um dir ein sorgenfreies Leben im Alter zu ermöglichen?

Deine Ziele spielen eine entscheidende Rolle bei der Wahl deiner Anlageklassen. Möchtest du nur für den nächsten Urlaub sparen, lohnt es sich nicht, in ETFs anzulegen, da diese Anlage langfristig orientiert ist. Möchtest du dagegen deine Rente aufstocken, wirst du deinem Ziel mit einem Tagesgeldkonto kaum näherkommen.

Bevor du beginnst, dich mit Anlageklassen zu beschäftigen, solltest du dir diese Fragen stellen:

- Wieso möchte ich anlegen?

- Was habe ich in Zukunft mit diesem Vermögen vor?

- Wie lange kann ich das Vermögen in der Anlageklasse belassen?

4. Tipp: Haushaltsbuch anfertigen

Hast du Tipp Nummer 3 berücksichtigt und deine eigenen Ziele definiert, ist es empfehlenswert, diese schriftlich festzuhalten, damit du stets eine Art Überblick hast. Zudem macht es Sinn, ein Haushaltsbuch zu führen, wenn du richtig investieren möchtest.

Mithilfe eines Haushaltsbuches kannst du deine Einnahmen und Ausgaben notieren und gegenüberstellen. Langfristig hältst du deine finanzielle Situation schriftlich fest und kannst kontrollieren, wohin dein Geld fließt. Auf diese Weise fällt es leichter, unnötige Geldfresser zu identifizieren und Sparpotenzial zu finden. Dieses Geld könntest du dazu nutzen, deine investierte Summe zu erhöhen und langfristig noch mehr Rendite zu erzielen.

5. Tipp: Geldanlagen diversifizieren

Die Diversifikation ist ein nützliches und wichtiges Prinzip beim Anlegen. Mithilfe dieses Werkzeugs kannst du deine Risiken einteilen. Es geht darum, in unterschiedliche Wertanlagen anzulegen, um das Gesamtrisiko deines Depots zu senken.

Ein gutes Beispiel sind Anlagen in Aktien. Kaufst du dir nur eine Aktie, ist das Risiko vergleichsweise hoch. Geht das Unternehmen insolvent, verlierst du dein Geld. Verteilst du allerdings dein Risiko und investierst in eine hohe Anzahl von Aktien, kannst du dein Risiko auf mehrere Wertpapiere streuen, wodurch das Gesamtrisiko niedriger ist.

Dabei kannst du auf unterschiedliche Ebenen diversifizieren:

- Investiere in unterschiedliche Länder: Es kann zu globalen Krisen kommen, wie einer Naturkatastrophe, von der nur ein bestimmtes Land betroffen ist. Wenn du dein Geld international anlegst, bist du vor solchen Risiken besser geschützt

- Lege dein Vermögen an in unterschiedliche Unternehmen

- Investiere in verschiedene Anlageklassen, um dir ein ausbalanciertes Portfolio aufzubauen. Auf diese Weise kannst du einen Teil deines Geldes besonders liquide machen, beispielsweise mit einem Tagesgeldkonto und einen anderen Teil rentabel anlegen

- Manche Krisen betreffen nur eine bestimmte Branche, weshalb du auch in unterschiedliche Sektoren anlegen solltest

Gut zu wissen:

Die Diversifikation ist ein hervorragender Weg, um mehr Sicherheit im eigenen Portfolio zu erreichen. Auf diese Weise kannst du in risikobehaftete Geldanlagen wie Aktien anlegen und dennoch auf Sicherheit achten.

6. Tipp: Kosten berücksichtigen

Sobald du dich für eine Anlageklasse entschieden hast, wird es Zeit, die Kosten zu vergleichen. Je nach Anlage können unterschiedliche Kosten anfallen, wie beispielsweise Transaktionsgebühren beim Kauf einer Aktie. Auch laufende Gebühren spielen eine besondere Rolle, wie beim Kaufen von Fondsanteilen. Hier kann es oftmals zu versteckten Kosten kommen.

Beispiele wären:

- Depotgebühren

- Performancegebühren

- Ausgabeaufschlag

Zudem solltest du überprüfen, welche Kosten bei verschiedenen Banken anfallen. Ein Tagesgeldkonto oder ein Festgeldkonto sollte kostenlos geführt werden können, je nach Bank können allerdings Kosten entstehen. Auch Kosten in geringer Höhe werden sich mit zunehmender Zeit summieren und können deine Rendite auf diese Weise schmälern. Achte bei der Wahl deines Wertpapiers ebenfalls auf die Gebühren und halte sie möglichst niedrig.

7. Tipp: Steuern und Inflation berücksichtigen

Wenn du dir einen genauen Plan erstellen möchtest und dazu berechnest, wie hoch beispielsweise eine mögliche Rentenlücke ist und wie viel du selbst ansparen solltest, ist es wichtig, die Inflation und Steuern zu berücksichtigen.

Die Inflation beschreibt die Kaufkraft und kann dein Vermögen entwerten, wenn du langfristig in Anlageklassen mit sehr niedrigen Renditen investierst. Auch wenn du Geld anlegst, solltest du die Preissteigerungen der Zukunft einberechnen, um realistische Summen zu erhalten. Die durchschnittliche Inflation beträgt etwa 2 Prozent jährlich.

Steuerlich musst du die Kapitalertragsteuer, den Solidaritätszuschlag und gegebenenfalls die Kirchensteuer beachten. Die Kapitalertragsteuer fällt in Höhe von 25 Prozent an.

8. Tipp: Zeit mitbringen!

Je früher du beginnst, anzulegen, desto mehr Zeit hat dein Vermögen, für dich zu arbeiten und Rendite zu erzielen. Legst du an, damit du langfristige Ziele erreichen kannst, kannst du vom sogenannten Zinseszinseffekt profitieren:

- Zinsen, die du erwirtschaftet hast, werden wieder in die Anlageklasse angelegt

- Auch die erzielten Zinsen können nun weitere Renditen erzielen, die Grundsumme wird demnach größer und größer

Ein langer Anlagehorizont bringt weitere Vorteile über die Chance auf eine attraktive Rendite hinaus. Legst du dein Vermögen länger an, senken sich die Risiken deiner Geldanlage. Das ist gerade für risikobehaftete Anlageklassen wie Aktien oder ETFs von Vorteil.

Welche Geldanlage eignet sich für mich?

Nachdem du dir einige Gedanken über deine Anlage gemacht hast, fragst du dich jetzt möglicherweise “in was investieren?”. Im Folgenden geben wir dir einen Überblick über einige Anlageklassen. Diese Übersicht ist allerdings aus Platzgründen nicht vollständig. Wir versuchen, möglichst unterschiedliche und übliche Geldanlagen vorzustellen, die verschiedene Vor- und Nachteile abdecken.

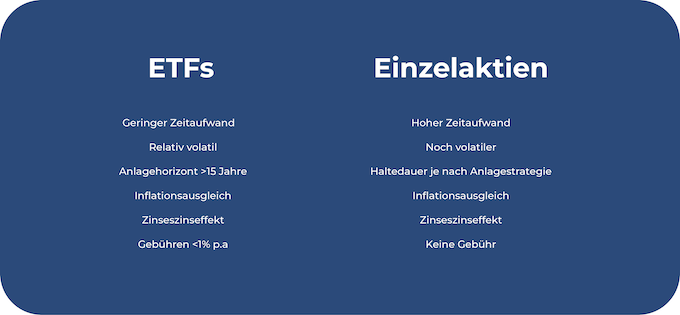

Aktien und ETFs

Mit dem Kauf einer Aktie kannst du zum Miteigentümer eines Unternehmens werden. Investoren suchen gezielt Unternehmen aus, um von der Wertentwicklung eines Konzerns zu profitieren. Sie wollen eine Aktie möglichst günstig kaufen und zu einem späteren Zeitpunkt möglichst teuer wieder verkaufen.

Auch eine Dividendenstrategie ist beliebt bei Aktienanlegern. Manche Konzerne schütten einen Teil ihrer Gewinne an ihre Aktionäre aus, in Form von Dividenden. Dabei gibt es bestimmte Unternehmen, die für hohe Dividendenzahlungen bekannt sind.

Du kannst beispielsweise eine Einmalzahlung tätigen oder einen Sparplan Aktien anlegen und auf diese Weise regelmäßige Beiträge einzahlen und für deine Zukunft und finanzielle Ziele sparen. Das ist gerade für Anleger praktisch, die derzeit keine großen Summen anlegen können.

Aktien bieten eine attraktive Chance auf teils hohe Renditen, sind allerdings auch mit Risiken verbunden. Setzt du beispielsweise einen großen Teil deines Vermögens in nur ein Unternehmen, geht das mit einem hohen Risiko einher. Es könnte passieren, dass dieser Konzern insolvent geht und du dein Vermögen verlierst.

Dieses Risiko kann durch eine ausreichende Diversifikation deutlich gesenkt werden, indem du beispielsweise in viele unterschiedliche Unternehmen aus verschiedenen Ländern und Branchen investierst . Eine weitere, sehr einfache Möglichkeit der Diversifikation bieten ETFs oder Exchange Traded Funds.

Auch ETFs gehören zu den Geldanlagen mit hoher Rendite. Es handelt sich um einen Fonds, der auf einem Index basiert. Ein ETF auf den DAX investiert in die 40 größten deutschen Unternehmen:

- Mithilfe eines ETFs kannst du leicht in zahlreiche Unternehmen anlegen und ausreichend diversifizieren

- Sogenannte Welt-ETFs legen in hunderte bis tausende Konzerne an, wodurch sich die Risiken stark senken lassen

- Mit solchen Fonds kannst du in Aktien, Anleihen oder Rohstoffe anlegen

ETF-Auswahl: Nachhaltigkeit und Themenfokus

Es gibt eine hohe ETF Auswahl. Interessiert du dich beispielsweise für nachhaltiges Investieren, wirst du eine Bandbreite an globalen Welt-ETFs finden, die in Konzerne anlegen, die sich dafür einsetzen, nachhaltig zu wirtschaften. Themen-ETFs konzentrieren sich dagegen auf bestimmte Sektoren, wodurch die Diversifikation verringert wird.

Grundsätzlich ist diese Anlageklasse eine leicht verständliche und günstige Option mit Chance auf attraktive ETF Rendite. ETFs sind geeignet für langfristige Ziele, beispielsweise kannst du Geld anlegen für Kinder oder sparen, um vorzusorgen.

Tagesgeldkonto

Eine der am weit verbreitetsten Anlageklassen ist das Tagesgeldkonto. Du möchtest einkaufen gehen und kurz Geld abheben? Für solche Vorhaben ist ein Tagesgeldkonto perfekt, da du sofort Zugriff auf dein Vermögen hast. Es handelt sich um eine Anlageklasse, die dir eine sehr hohe Liquidität bietet.

Auch die Risiken der Anlage sind hier sehr niedrig. Zusätzlich besteht eine Einlagensicherung in Höhe von 100.000 Euro pro Anleger. In Übereinstimmung mit dem magischen Dreieck der Geldanlage ist bei einer sehr hohen Sicherheit und Liquidität die mögliche Rendite sehr gering.

Diese Anlageform eignet sich demnach nicht für deine langfristigen Ziele, sondern für eine kurzfristige Lagerung von dem Teil deines Geldes, das beispielsweise für Einkäufe verwendet werden soll.

Eine weitere Möglichkeit ist es, den Notgroschen auf einem Tagesgeldkonto oder kurzfristigem Festgeld zu lagern:

- Ein Notgroschen bietet eine Art finanzielles Polster für unvorhergesehene Ausgaben, wie eine Autoreparatur oder eine neue Waschmaschine

- Grundsätzlich empfiehlt es sich, einen Notgroschen in Höhe von 2 bis 3 Nettogehältern vor dem Beginn mit dem Anlegen anzusparen

Festgeldkonto

Mithilfe dieser Kontoart kannst du einen bestimmten Betrag über eine feste Laufzeit und einen vorab vereinbarten Zinssatz anlegen. Damit ist die Rendite höher als bei einem Tagesgeldkonto, allerdings ist die Liquidität durch die feste Laufzeit geringer.

Bei längeren Laufzeiten sind auch die angebotenen Zinsen höher. Auch hier besteht eine gesetzliche Einlagensicherung in Höhe von 100.000 Euro pro Anleger, was es zu einer sicheren Anlageoption macht. Bei Festgeldkonten lohnt sich ein ausführlicher Vergleich, um dir das beste Angebot, also die höchsten Zinsen, zu sichern.

Immobilien

Es gibt zahlreiche unterschiedliche Optionen, vom Immobilienmarkt zu profitieren. Eine Möglichkeit ist die Finanzierung des Eigenheims und sich dadurch Mietzahlungen zu sparen. Eine weitere Option ist es, ein eigenes Haus oder eine Wohnung zu vermieten und von Mietzahlungen zu profitieren.

- Allerdings gibt es auch Möglichkeiten für Anleger, die gerade keine Immobilie finanzieren können

- Immobilienfonds sind eine Option, da sie verschiedene Arten von Immobilienprojekten finanzieren.

- Beispiele wären Hotels, Einkaufszentren oder Seniorenheime. Anleger profitieren durch die Wertsteigerung der Immobilien oder durch Mieteinnahmen

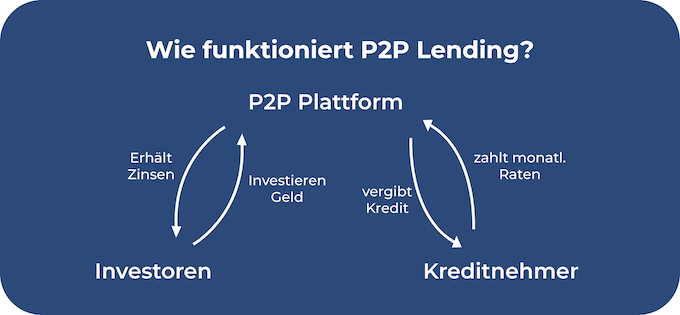

P2P-Kredite

Eine weitere Chance auf attraktive Rendite bieten P2P-Kredite. Es handelt sich um Kredite, die von einer Privatperson an eine andere Privatperson vergeben werden, ohne dass eine Bank nötig ist.

Als Anleger kannst du private Projekte unterstützen und profitierst von unterschiedlich hohen Renditen. Die Kredite sind eingeteilt in Bonitäten, je nachdem, wie sicher der Kredit ist. Auf diese Weise lässt sich das eigene Depot individualisieren und auf das eigene Risikoprofil abstimmen.

Du selbst kannst entscheiden, ob du lieber in sichere Kredite investierst oder auf höhere Renditen und ein erhöhtes Risiko setzt. Grundsätzlich gilt auch bei dieser Anlage: Mit einer ausreichenden Diversifikation lassen sich die Risiken senken!

Fazit: Geld richtig anlegen – So geht’s!

Wenn du anfangen möchtest, Geld anzulegen, kann dir die ganze Thematik Finanzen komplex und unübersichtlich erscheinen. Schließlich gibt es zahlreiche Anlageklassen und unterschiedliche Meinungen. Wenn du dich allerdings ausreichend mit dir, deinen Zielen und den verschiedenen Vor- und Nachteilen beschäftigst, hast du gute Aussichten, attraktive Renditen und deine finanziellen Ziele zu erreichen.

Finde dazu heraus, welchem Risikotypen du entsprichst und ob du eher Wert auf Rendite oder Sicherheit legst. Fange an, ein Haushaltsbuch zu führen. Wenn du dich für eine Geldanlage entscheidest, achte auf niedrige Kosten und eine ausreichende Diversifikation, um mögliche Risiken zu senken.

Das magische Dreieck der Geldanlage kann dir zusätzlich helfen, Anlageklassen einzuschätzen. Mit diesen Informationen kannst du abgleichen, ob die möglichen Vor- und Nachteile mit deinen Zielen übereinstimmen und ob sich die Geldanlage für dich eignet oder eher nicht. Erfahre hier mehr über “vermögenswirksame Leistungen anlegen” oder “top Flop Aktien”!

FAQ – Häufig gestellte Fragen

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]