ETF investieren – Vermögen aufbauen im Jahr 2025

Du hast ein langfristiges finanzielles Ziel, das du erreichen möchtest und suchst nach dem passenden Weg, dieses zu realisieren? ETFs könnten eine attraktive Option für dich sein, wenn du nach einer renditestarken Geldanlage bei vergleichsweise hoher Sicherheit suchst! In diesem Artikel beschäftigen wir uns damit, wie du in einen ETF investieren kannst, welche Aspekte du berücksichtigen solltest und wie die Anlageklasse funktioniert.

Das Wichtigste in Kürze:

- Wir zeigen dir die Funktionsweise eines ETFs, damit du dir einen Überblick verschaffen kannst

- Du lernst, welche Vor- und Nachteile mit einer Investition in ETFs verbunden sind, um besser einschätzen zu können, ob sie sich für dich lohnen könnten

- Diese konkreten Regeln solltest du beachten, wenn du bei deiner Auswahl Fehler vermeiden und Risiken senken möchtest

- Auf diese subjektiven Kriterien solltest du achten, wenn du dir ein konkretes Wertpapier aussuchen möchtest. Nutze sie, um die Geldanlage an deine persönliche Strategie anzupassen

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

0 % ohne

Punkte

0 % ohne

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

In ETF investieren – Was sind ETFs?

ETF ist eine Abkürzung und steht für “Exchange Traded Fund”. Es handelt sich um Indexfonds, die an der Börse gehandelt werden. Doch was genau ist ein Fonds? Stelle dir einen Fonds als eine Art Topf vor, in den viele unterschiedliche Anleger gemeinsam einzahlen. Dieses Geld wird anschließend in eine bestimmte Anlageklasse investiert.

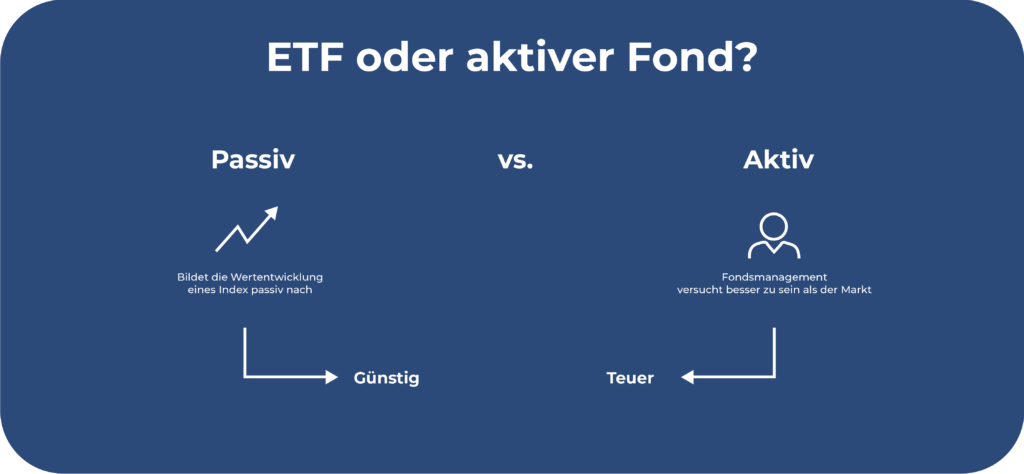

Es gibt passive und aktive Fonds:

- Aktive Fonds werden von einem Fondsmanager verwaltet

- Dieser setzt es sich zum Ziel, eine sogenannte Überrendite zu erzielen

- Das heißt, er möchte eine höhere Rendite als der Markt erzielen

- Er ist für die Zusammensetzung des Fonds verantwortlich

- In der Realität funktioniert es nur sehr selten, dass ein Fondsmanager langfristig eine Überrendite erzielen kann

Passive Fonds, wie ETFs, benötigen keinen Fondsmanager. Sie orientieren sich an Indizes. Ein Beispiel für einen Index ist der DAX. Wenn ein ETF sich am DAX orientiert, kann der Anleger mithilfe eines Wertpapiers in 40 unterschiedliche Unternehmen investieren.

Das hat einen weiteren Vorteil: Passive Fonds haben niedrigere Kosten als aktive Fonds. Wenn du Gebühren für einen aktiven Fonds zahlst, musst du den Fondsmanager ebenfalls bezahlen. Passive Fonds orientieren sich am Index und benötigen daher keinen Fondsmanager, weshalb ihre Gebühren niedriger sind.

Mit einem ETF kannst du in unterschiedliche Anlageklassen investieren, wie Anleihen, Aktien oder Rohstoffe. Im Folgenden ETF beziehen wir uns hauptsächlich auf ETFs, die in Aktien investieren und eine geeignete Grundlage für den Vermögensaufbau bilden.

Vorteile von ETFs

ETFs sind eine transparente Anlageklasse. Auf sogenannten Factsheets findest du die wichtigsten Informationen zu dem jeweiligen Wertpapier. Dazu gehört beispielsweise die Zusammensetzung. Das Dokument hilft dir, nachzuvollziehen, wie stark verschiedene Länder und Branchen gewichtet sind und ob mögliche Klumpenrisiken bestehen.

Wie sicher sind ETFs? Einer der größten Vorteile von ETFs ist die Möglichkeit zur Risikostreuung oder Diversifikation:

- Wenn du in eine Einzelaktie investierst, hast du damit ein großes Risiko

- Verläuft die Entwicklung schlechter als erwartet, kannst du hohe Verluste einfahren

- Ein ETF für Anfänger sollte breit gestreut sein und in eine große Anzahl von Unternehmen investieren

- Einzelne Verluste können auf diese Weise von anderen Unternehmen ausgeglichen werden

Es gibt einen weiteren Aspekt, der dafür sorgt, dass die Sicherheit von ETFs hoch ist. ETFs gehören juristisch zum Sondervermögen. Eine Bank muss das investierte Geld getrennt vom eigenen Vermögen aufbewahren. Konkret heißt das, dass dein Geld im Falle einer Insolvenz einer Bank geschützt ist.

Neben der Diversifikation sind auch die attraktiven Renditechancen ein entscheidender Vorteil von ETFs:

- Mit herkömmlichen Anlageklassen wie Bausparer und Sparkonten lassen sich kaum mehr Zinsen erwirtschaften

- Hohe Inflationsraten können auf diese Weise nicht ausgeglichen werden

- Aktien gehören zu den renditestarken Geldanlagen

- ETFs können attraktive Renditen bei vergleichsweise hoher Sicherheit kombinieren

Exchange Traded Funds sind zudem eine anfängerfreundliche Anlageklasse. Sie sind leicht verständlich, wenn du dich einmal mit den Grundlagen beschäftigt hast. Außerdem kannst du bereits mit geringen Beiträgen anfangen, zu investieren. Du benötigst kein großes Vermögen, um dein Geld in ETFs anzulegen.

Wie anfangs schon erwähnt, sind ETFs im Vergleich zu aktiven Fonds mit geringen Kosten verbunden:

- Das sorgt für eine hohe Kosteneffizienz

- Bei aktiven Fonds kannst du mit Gebühren in Höhe von 1,5 bis 2 Prozent rechnen

- ETFs dagegen erheben deutlich niedrigere laufende Kosten

- Ein Welt-ETF kostet beispielsweise oft um die 0,2 Prozent

- Themen-ETFs können teurer sein. Diese sind allerdings eher weniger für Anfänger geeignet

Gut zu wissen:

Ein konkretes Beispiel ist der Index MSCI World. ETFs, die sich an diesem Index orientieren, investieren in die größten 1.600 Unternehmen der Industrieländer. Hierbei handelt es sich um einen stark diversifizierten Welt-ETF, der sich für Anfänger eignet. Er investiert in verschiedene Unternehmen, Branchen und Länder und kann auf diese Weise das Risiko in deinem Portfolio senken.

Nachteile von ETFs

Neben den erwähnten Vorteilen gibt es auch ein paar Nachteile, die berücksichtigt werden sollten. ETFs werden an der Börse gehandelt und sind daher mit Kursschwankungen verbunden. Je nach wirtschaftlicher Lage kann es zu erheblichen Schwankungen kommen. Als Anleger solltest du dazu in der Lage sein, in solchen Situationen ruhig zu bleiben, wenn du dich für ETFs interessierst.

Zudem eignen sich ETFs nicht für jeden:

- Wenn du auf der Suche nach einer kurzfristigen Anlageklasse bist, solltest du eher nicht in Exchange Traded Funds investieren

- Es handelt sich um eine langfristige Anlageklasse

- Mit einem langen Anlagehorizont können Kursschwankungen ausbalanciert werden

- Zudem kannst du den Zinseszinseffekt auf diese Weise maximal ausnutzen

Der Vorteil der hohen Diversifikation gilt nicht für alle ETFs. Themen-ETFs investieren in spezifische Bereiche. Oft handelt es sich um Innovationen, die in der Zukunft eine größere Rolle spielen könnten.

Dadurch sind sie allerdings niedrig diversifiziert und investieren meist in nur wenige Aktien, die alle aus demselben Sektor kommen. Sie eignen sich eher für Fortgeschrittene, die bereits ein diversifiziertes ETF-Weltportfolio aufgebaut haben und ihre Rendite erhöhen wollen.

In welche ETFs investieren?

In diesem Abschnitt beschäftigen wir uns mit einigen Aspekten, die du berücksichtigen solltest, wenn du dich für einen spezifischen ETF entscheiden möchtest. Dabei gibt es generelle Regeln und einige subjektive Aspekte, die von deinen Prioritäten abhängen.

Beachte diese Grundlagen

Du solltest auf das Alter deines ETFs achten. Ein Wertpapier, das erst kürzlich aufgelegt wurde, konnte sich noch nicht am Markt etablieren. Es kann sein, dass dieses Wertpapier noch nicht liquide ist. Wenn ETFs sich nicht etablieren können, besteht die Gefahr, dass die Fonds wieder geschlossen werden.

- In einem solchen Fall wird dich die Bank kontaktieren, sodass du dein Geld umschichten kannst

- Dennoch ist dies mit Aufwand verbunden, was du von Anfang an vermeiden kannst

- Setze daher ausschließlich auf ETFs, die mindestens 5 Jahre alt sind

Auch das Fondsvolumen hängt mit diesem Aspekt zusammen. Bei Wertpapieren mit einem geringen Fondsvolumen ist noch unklar, ob sich dieser ETF langfristig für den Anbieter lohnt. Läuft es schlechter als erwartet, kann der Fonds geschlossen werden. Achte daher darauf, dass dein Fond ein Fondsvolumen von mindestens 100 Millionen Euro hat. Durch ein hohes Fondsvolumen kann zudem die Liquidität steigen.

Wenn du Geld richtig investieren möchtest, solltest du stets die Kosten berücksichtigen. Ein ETF-Sparplan Vergleich könnte hilfreich sein. Bei ETFs fallen regelmäßig Kosten an, die TER oder auch Total Expense Ratio genannt. Anbieter erheben diese Gebühr, um Marketing, Lizenzen und Verwaltung zu bezahlen.

- Zwar sind ETFs kostengünstige Wertpapiere, dennoch solltest du darauf achten

- Entscheidest du dich für einen ETF mit höheren Kosten, könntest du langfristig deine Rendite schmälern

- Neben der TER solltest du auch Transaktionskosten berücksichtigen

- Diese können beim Kauf oder Verkauf von Anteilen anfallen

- Zudem solltest du eine Bank oder einen Broker ohne Depotführungskosten finden, damit keine zusätzlichen Gebühren anfallen

Subjektive Aspekte

In diesem Abschnitt sehen wir uns einige Aspekte an, die die Entscheidung eines konkreten ETFs beeinflussen können und mit deinen persönlichen Prioritäten zusammenhängen. Zu diesen Punkten gehört beispielsweise die Ertragsverwendung. Es gibt thesaurierende oder ausschüttende Wertpapiere.

Wenn Unternehmen Gewinne erzielen, können sie diese in Form von Dividenden an ihre Aktionäre auszahlen. Wenn du mit deinem ETF Gewinne erzielst, kannst du dir diese zu regelmäßigen Zeitpunkten auszahlen lassen. Hierbei handelt es sich um ausschüttende ETFs.

Das heißt, dass dir die Gewinne direkt gutgeschrieben werden und du das Geld für andere Dinge verwenden kannst. Diese Variante eignet sich, wenn du eine andere Verwendung für regelmäßige Gewinne hast oder die Auszahlungen als eine Art Motivation fürs Anlegen siehst.

- Eine andere Möglichkeit sind thesaurierende Wertpapiere

- Bei dieser Form werden die erzielten Gewinne reinvestiert

- Die Grundsumme in deinem ETF, die für dich arbeitet, wird auf diese Weise zunehmend größer

- Diese Option eignet sich besonders für Anleger, die langfristig investieren wollen, da sie den Zinseszinseffekt ausnutzen können

Gut zu wissen: Wenn du langfristig ein Vermögen aufbauen möchtest, eignen sich thesaurierende ETFs besonders gut. Durch diese Variante kannst du den Zinseszinseffekt ausnutzen.

Bei deiner ETF Suche spielt auch deine persönliche Anlagestrategie eine Rolle. Trader setzen sich sehr intensiv mit dem Thema Geldanlage auseinander, investieren oft kurzfristig und gehen hohe Risiken ein. Investoren wollen dagegen langfristig mit einem niedrigeren Rechercheaufwand investieren.

- Zur Anlagestrategie gehört auch, wie viel du in deinen Rendite- und Sicherheitsbaustein investieren möchtest und wie groß diese jeweils werden

- Auch der Grad der Diversifikation sollte hier eine Rolle spielen

- Hast du noch nicht investiert, eignet sich ein ausbalanciertes Weltportfolio

- Wenn du dagegen bereits Geld in breit gestreute ETFs investiert hast, könnten dich Themen-ETFs interessieren, um deine Renditen zu erhöhen

Mache dir deshalb Gedanken über grundsätzliche Fragen deiner Geldanlage, bevor du in einen ETF investierst. Dazu gehören beispielsweise Fragen, wie “Wie viel Geld benötige ich? Was ist mein Ziel? Bis wann benötige ich das Geld?”.

Wenn du bereits einen konkreten ETF in Aussicht hast, stellt sich noch die Frage nach der Sparplanfähigkeit. Womöglich hast du ein größeres Vermögen zur Verfügung und möchtest den gesamten Betrag investieren. In solch einem Fall kann sich eine Einzelinvestition lohnen. Allerdings musst du den Einstiegszeitpunkt hier beachten, da dieser die Rendite schmälern kann, wenn du zu einem hohen Kurs einkaufst.

Wenn du dagegen langfristig mit kleinen Beträgen ein Vermögen aufbauen möchtest, kann es sein, dass sich ein ETF Sparplan eher lohnt. Hierfür benötigst du kein großes Vermögen. Ein weiterer Vorteil ist, dass du dir um den Einstiegszeitpunkt keine Gedanken machen musst.

Du investierst zu bestimmten Zeitpunkten einen festen Betrag. Dies funktioniert automatisiert, beispielsweise quartalsweise oder jeden Monat. Dadurch kaufst du zu unterschiedlichen Preisen und näherst dich einem Durchschnittspreis an, auch Cost-Average-Effekt genannt.

Fazit: ETF handeln und Vermögen aufbauen in kleinen Schritten

ETFs werden an der Börse gehandelt und sind Fonds, die sich in ihrer Zusammensetzung an einem Index orientieren. Sie können in verschiedene Anlageklassen investieren. Grundsätzlich haben sie viele Vorteile: hohe Transparenz, niedrige Gebühren, Diversifikation, Sicherheit, attraktive Renditechancen und eine hohe Anfängerfreundlichkeit.

Allerdings gibt es auch Nachteile. ETFs eignen sich nicht für Anleger, die kurzfristig anlegen wollen. Zudem musst du als Investor mit Kursschwankungen rechnen, die stark ausfallen können. Themen-ETFs sind nicht ausreichend diversifiziert und können riskant sein.

Sie eignen sich besonders für Anleger, die langfristig ein Vermögen aufbauen wollen. Wenn du dich für einen konkreten ETF entscheiden möchtest, solltest du grundlegende Regeln beachten. Dazu gehören das Alter und das Fondsvolumen des ETFs, um der Gefahr einer Schließung vorzubeugen. Zudem solltest du die Kosten berücksichtigen.

Darüber hinaus gibt es subjektive Kriterien. Diese Aspekte kannst du an deine Geldanlage anpassen. Dazu gehören die Ertragsverwendung, deine Anlagestrategie oder die Sparplanfähigkeit. Möglicherweise interessierst du dich auch für “ETF Clean Energy”, “Krypto ETFs” oder “ETF Depot Vergleich”? Erfahre hier mehr.

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

0 % ohne

Punkte

0 % ohne

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte

Punkte