Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Die 10 besten Wertanlagen 2024 – Geld richtig anlegen

Derzeit haben private Haushalte mit einer vergleichsweise hohen Inflation zu kämpfen. Langfristig kann die Inflation dein Geld entwerten und trägt dazu bei, dass du dir für dieselbe Summe zunehmend weniger Produkte und Dienstleistungen kaufen kannst. Vielleicht fragst du dich, wie du dein Geld anlegen kannst, um der Inflation effektiv entgegenzuwirken. Wir zeigen dir in diesem Artikel die 10 besten Wertanlagen!

Das Wichtigste in Kürze:

- Eine Geldanlage sollte zu deiner individuellen Strategie und deinem Risikoprofil passen

- Ein Sicherheitsbaustein könnte aus Staatsanleihen oder dem Tagesgeldkonto bestehen

- Möchtest du Rendite erzielen und langfristig ein Vermögen aufbauen, könnten ETFs und P2P-Kredite interessant für dich sein

Was sind Wertanlagen?

Die Inflation bekämpfen, finanzielle Freiheit erreichen, höhere Rendite erzielen, die eigene Familie versorgen oder Altersvorsorge betreiben – es gibt zahlreiche Gründe dafür, Geld zu investieren. Dabei kann es unübersichtlich werden, sich einen Überblick über verschiedene Geldanlagen zu verschaffen.

Wertanlagen werden definiert als Sachwerte oder Objekte, die für den Aufbau von Vermögen genutzt werden. Es wird davon ausgegangen, dass Anleger von einer Wertsteigerung profitieren können, indem sie günstig einkaufen und später zu einem erhöhten Preis verkaufen.

Die 10 besten Wertanlagen

“In was investieren?”, fragen sich viele Anfänger. Im Folgenden zeigen wir dir 10 unterschiedliche Geldanlagen. Diese haben verschiedene Vor- und Nachteile. Achte darauf, dass deine Geldanlage genau zu deinen Zielen und deiner Anlagestrategie passt und du die für dich lukrativste Geldanlage ohne Risiko auswählst, damit du langfristig ein Vermögen aufbauen kannst.

1. Exchange Traded Funds

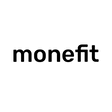

Ein ETF oder Exchange Traded Fund ist ein börsengehandelter Fonds, der jeweils einem Index folgt. Dabei zahlen Anleger in einen gemeinsamen Topf ein, dessen Werte bereits vorab ausgewählt sind. Je nach ETF können Investoren in unterschiedliche Geldanlagen investieren, wie Anleihen oder Aktien.

Ein Beispiel für einen solchen Index ist der DAX. Ein ETF auf diesen Index enthält die 40 größten Unternehmen Deutschlands. Mithilfe dieser Geldanlage ist es denkbar einfach, mit nur einer Investition in eine Vielzahl von Unternehmen zu investieren. Ein Wasserstoff ETF beispielsweise investiert in Unternehmen rund um das Thema Wasserstoff.

Ziel eines ETFs ist es, die Rendite des jeweiligen Index zu erzielen. Anders als bei aktiven Fonds wird nicht versucht, eine Überrendite zu erwirtschaften. Das wirkt sich auch auf die Gebühren dieser Anlage aus: ETFs sind vergleichsweise günstig.

Dieses Asset eignet sich besonders gut, wenn du Vermögen langfristig anlegen möchtest. Ziel kann beispielsweise die Altersvorsorge sein, das Ansparen für die eigenen Kinder, für einen späteren Führerschein oder die Ausbildung.

Der Anlagehorizont sollte mindestens 15 Jahre betragen. Durch den großen Zeitraum ist es Investoren möglich, das Risiko der Anlage zu senken und vom Zinseszins zu profitieren. Dabei werden erzielte Gewinne reinvestiert, um weitere Zinsen zu erwirtschaften. ETFs bieten dir folgende Vorteile:

- Transparent

- Günstig

- Diversifikation bzw. Risikostreuung, um die Sicherheit zu erhöhen

- Flexibel und liquide

- Einfach zu verstehen

2. Festgeld & Anleihen

Mithilfe eines Festgeldkontos kannst du dein Geld für einen bestimmten, vorab vereinbarten Zeitraum und einen festen Zinssatz anlegen. Durch die feste Vereinbarung ist dein Geld nicht abhängig von Zinsschwankungen.

Dabei kannst du selbst bestimmen, wie lang die Laufzeiten sind. Möchtest du schnell wieder über das Geld verfügen, kannst du dich für eine kurze Laufzeit entscheiden. Der größte Vorteil dieser Geldanlage ist die hohe Sicherheit. Das Festgeldkonto kannst du besonders gut dafür verwenden, deinen Notgroschen anzulegen.

Anleihen werden vergeben von Staaten, Banken, Unternehmen oder Institutionen, um sich Geld zu beschaffen. Als Anleger kannst du dein Geld verleihen und auf diese Weise von den Zinsen und möglichen steigenden Kursen profitieren.

Staatsanleihen aus bestimmten Ländern, wie beispielsweise Deutschland, haben eine hohe Bonität und gelten als sehr sicher. Sie können als Sicherheitsbaustein in deinem Portfolio fungieren, allerdings ist es kaum möglich, Rendite zu erwirtschaften.

Andere Länder mit schlechteren Bonitäten haben eine erhöhte Chance auf Rendite. Diese haben allerdings den Nachteil, dass sie aus wirtschaftlich schwächeren Staaten stammen und es sein kann, dass die entsprechenden Länder zahlungsunfähig werden.

3. P2P-Kredite

Eine Alternative zu einem ETF mit hoher Rendite bieten P2P-Kredite. Es handelt sich um die Vergabe eines Kredits von einer Privatperson an eine Andere. Möglich wird dieser Handel durch sogenannte P2P-Plattformen. Anders als bei herkömmlichen Krediten wird keine Bank benötigt.

P2P-Kredite zeichnen sich durch ihre hohe Flexibilität aus. Als Anleger entscheidest du selbst über die Kreditlaufzeiten, die Anlagesumme, das Anlageland und die Diversifikation. Der Bereich P2P gehört zu den Geldanlagen mit hoher Rendite und geht mit einem erhöhten Risiko einher.

Um dieses Risiko zu senken, empfiehlt sich eine breite Streuung auf verschiedene Kreditarten. Um die Investoren zu unterstützen, werden Kreditnehmer in Bonitäten eingeteilt. Das kannst du für dich nutzen, um deine Anlagestrategie an dein Risikoprofil anzupassen und in unterschiedlich riskante Kredite zu investieren. Die Diversifikation kannst du zusätzlich erhöhen, indem du mehrere P2P-Plattformen benutzt.

Neben den angesprochenen Risiken gibt es auch einige Vorteile von P2P-Krediten:

- Attraktive Renditechancen

- Geringe Anlagesummen möglich

- Chance auf Diversifikation

- Automatisiertes Investieren durch Tools

- Erhöhte Flexibilität (individuelle Einstellungen wie bevorzugte Anlagesumme oder Laufzeiten)

4. Immobilien

Es gibt unterschiedliche Wege, in Immobilien zu investieren. Ein klassisches Beispiel ist der Kauf einer Immobilie für die Eigennutzung als Baustein der Altersvorsorge. Nach Abzahlung hast du auf diese Weise geringere Wohnkosten und kannst von der Wertsteigerung profitieren.

Auch ist es möglich, Immobilien zu erwerben und zu vermieten. Regelmäßige Mieteinnahmen sind eine beliebte Art, das eigene Einkommen zu erhöhen. Entscheidend hierfür sind Lage und Zustand der Immobilie. In diesem Bereich sollte ausreichendes Fachwissen vorhanden sein, da unterschiedliche Aspekte wie Instandhaltungskosten berücksichtigt werden müssen.

Vielleicht suchst du nach einer einfacheren und günstigeren Variante, um vom Immobilienmarkt zu profitieren. Eine Möglichkeit bieten dir Immobilienfonds. Anleger sammeln ihr Geld in einen Topf, der es Anderen ermöglicht, Immobilienprojekte zu finanzieren. Beispiele wären Hotels, Wohnimmobilien oder Seniorenheime.

Im Normalfall investieren Immobilienfonds in unterschiedliche Gebäude, um das Risiko der Anlage zu senken. Investoren können von Mieterträgen, Verkaufseinnahmen und der Wertsteigerung der Immobilienaktien profitieren.

Typische Risiken von Immobilienfonds sind Mietausfall oder Wertminderung. Je nach Standort der Immobilien kann es zu Wechselkursschwankungen kommen. Steigende Zinsen können den Wert von Gebäuden belasten.

5. Investmentfonds

Investmentfonds legen ihr Geld möglichst gewinnbringend in unterschiedliche Anlageklassen an. Beispiele wären Rentenfonds, Aktienfonds oder Immobilienfonds. Die bereits erwähnten ETFs sind eine Unterform von Investmentfonds.

Ein grundlegender Vorteil ist die Verteilung deines Vermögens auf unterschiedliche Wertpapiere. Fonds können zu den gewöhnlichen Öffnungszeiten der Börse ge- und verkauft werden, was die Liquidität sicherstellt. Dennoch ist ein langfristiger Anlagehorizont ratsam, um mögliche Risiken zu senken.

Die Risiken von Investmentfonds unterscheiden sich je nach zugrunde liegendem Asset teilweise stark. Rentenfonds sind beispielsweise vergleichsweise risikoarm. Es wird investiert in festverzinsliche Wertpapiere. Achte bei der Auswahl von Investmentfonds auf deine individuelle Risikobereitschaft.

Deutlich riskanter können bestimmte Aktienfonds sein. Manche investieren nur in bestimmte Länder oder Sektoren, was die Diversifikation senkt. Interessiert du dich für spezialisierte Fonds, ist es ratsam, vergleichsweise sichere Geldanlagen beizumischen, um das Gesamtrisiko zu senken. Erfahre hier mehr über Index Fonds vs ETFs.

6. Aktien

Vielleicht hast du dich bereits gefragt, wie du Geld mit Aktien verdienen kannst. Eine Aktie ist ein Wertpapier, das es Anlegern ermöglicht, Miteigentümer eines Unternehmens zu werden. Mit dem Erwerb einer Aktie erhältst du als Anleger unterschiedliche Rechte. Beispielsweise werden Aktionäre zu den Hauptversammlungen eingeladen und haben ein Stimmrecht.

Als Inhaber einer Aktie kannst du von Dividenden profitieren. Dabei handelt es sich um den ausgeschütteten Gewinn, der an die Aktionäre verteilt wird, wenn das Unternehmen erfolgreich läuft. Eine andere Möglichkeit ist Rendite durch eine steigende Kursentwicklung.

Aktien bieten attraktive Renditechancen, benötigen allerdings ausreichendes Fachwissen. Anleger versuchen durch intensive Recherche und Analyse unterbewertete Unternehmen zu finden, um von der späteren Kursentwicklung profitieren zu können. Eine Geldanlage in Einzelaktien kann riskant sein, wenn ein Anleger keine Erfahrung hat und nicht ausreichend diversifiziert.

Zudem solltest du nur Geld investieren, dass du in den nächsten Jahren nicht zwingend benötigst, da Aktien Schwankungen unterliegen. Wenn du dir sicher bist, vorerst auf das Geld verzichten zu können, unterliegst du nicht der Gefahr, bei schlechten Kursen verkaufen zu müssen.

7. Rohstoffe

Anleger können in unterschiedliche Rohstoffe als Geldanlage investieren, wie beispielsweise Öl, Gas oder Agrarrohstoffe wie Weizen oder Kaffee. Hierbei versuchen Spekulanten von Veränderungen der Preise zu profitieren.

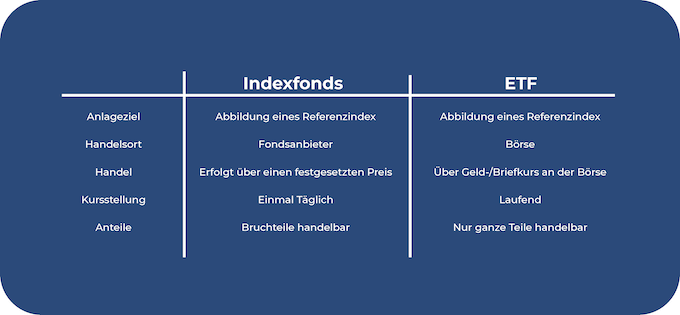

Derzeit führt eine erhöhte Nachfrage und Verknappung der Rohstoffe zu teilweise erhöhten Preisen, was Rohstoffe für Anleger interessant macht. Es gibt unterschiedliche Wege, um vom Rohstoffmarkt profitieren zu können:

- Zertifikate

- Aktien

- Rohstoff-ETCs

- Rohstoff-ETFs

Je nach Anlagenart kann die Investition in Rohstoffe sehr riskant sein. Anfänger sollten nicht in Rohstoff-ETCs oder Zertifikate investieren. Interessiert du dich für einen Rohstoff-ETF, sieh dir die genaue Zusammensetzung an und achte auf eine ausreichende Diversifikation in unterschiedliche Rohstoffe.

8. Edelmetalle

Ein Gold Investment gilt schon lange als interessante Geldanlage und Möglichkeit für den Sicherheitsbaustein. Es stehen auch andere Edelmetalle zur Verfügung, wie Silber, Palladium, Gold oder Platin. Edelmetalle haben zahlreiche Anwendungsgebiete in der Industrie und sind begrenzt vorhanden.

Gold gilt als Krisenwährung, da der Kurs oft entgegengesetzt zu Aktien verläuft und auf diese Weise das Portfolio ausbalancieren soll. In der Vergangenheit stiegen die Goldpreise meist an, wenn die Unsicherheit an den Märkten groß war.

Ein Nachteil von Gold ist, dass du kaum Rendite erzielen wirst. Zudem kann es zu Wechselkursrisiken kommen und zu einer umständlichen Lagerung. Es kann gefährlich sein, Gold Zuhause zu lagern. Eine andere Möglichkeit bieten Schließfächer bei einer Bank. In diesen Fällen kommt es zu zusätzlichen Kosten.

Unkomplizierter gestaltet sich das Investieren in Edelmetalle mithilfe von ETFs. Allerdings gibt es keine speziellen Gold-ETFs, dafür kommen Rohstoff-ETFs infrage, die unter anderem Gold beinhalten. Mit dieser Investitionsart entfallen Probleme, die mit der Lagerung verbunden sind. Zusätzlich kannst du in andere Rohstoffe investieren und das Risiko der Anlage dadurch senken.

9. Antiquitäten & Kunst

In manchen Fällen kann sich eine Sammelleidenschaft für Antiquitäten und Kunst zu einer Geldanlage entwickeln. Beispiele sind Gemälde oder Möbel von bekannten Designern oder mit einem entsprechenden Alter. Antiquitäten können gekauft werden auf Flohmärkten, auf Auktionen oder in spezialisierten Geschäften.

Gerade in diesem Bereich ist es notwendig, dass ein gewisses Interesse und vorhandenes Wissen über Antiquitäten besteht. Wichtig ist es, sich an seriöse Händler zu halten. Solltest du dich nicht auskennen, kannst du dich von unabhängigen Experten beraten lassen. Anfänger haben oft kaum Chancen, den Wert eines Gegenstandes realistisch einzuschätzen oder wertlose Reproduktionen zu erkennen.

Bei qualitativen Gegenständen kann ein stabiler Wertzuwachs der Wertanlage möglich sein. Ein weiterer Vorteil ist die Tatsache, dass bei einer Haltung eines Gegenstandes von mindestens einem Jahr der Verkauf steuerfrei ist.

10. Kryptowährungen

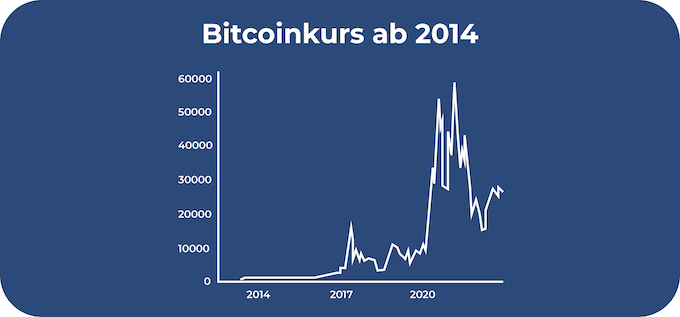

Seit dem Jahr 2008 haben sich digitale Währungen entwickelt und das Interesse von zahlreichen Anlegern geweckt. Besonders beliebt ist die Wertanlage Bitcoin, die erste Kryptowährung, gefolgt von Ethereum. Es folgten zahlreiche kleinere Währungen. Inzwischen fungieren digitale Währungen als Zahlungsmittel bei unterschiedlichen Anbietern.

Die Innovation hinter den Kryptowährungen ist die Blockchain. Es handelt sich um eine Open-Source-Software, die erweiterbare Listen von manipulationssicheren Datensätzen enthält. Beliebt ist dieses System aufgrund der gegebenen Anonymität.

Neben den bisherigen Vorteilen steht ebenfalls die Chance auf Rendite durch eine steigende Kursentwicklung. Es gibt jedoch auch einige Risiken zu beachten:

- Starke Schwankungen: Es ist unmöglich vorherzusagen, wie sich bestimmte Währungen langfristig entwickeln

- Kleine Projekte sind besonders riskant

- Nicht alle Kryptobörsen sind reguliert, es fehlt eine Einlagensicherung

Fazit: Gemischtes Depot aus den lukrativsten Investments

Eine Geldanlage durch Wertanlagen ist ein wesentlicher Bestandteil eines finanziellen Plans. Investitionen ermöglichen dir die Realisierung unterschiedlicher Ziele wie die eigene Familie zu versorgen, finanzielle Freiheit zu erlangen, Altersvorsorge zu betreiben oder für die Kinder zu sparen.

Dabei kann nicht pauschal beantworten, welche die lukrativste Investition ist. Alle Geldanlagen haben unterschiedliche Chancen und Risiken. In jedem Fall sollte ein Asset zu dir, deiner individuellen Strategie und deinem Risikoprofil passen. Zudem sollte dein Depot aus einem Sicherheitsbaustein und einem Renditebaustein bestehen.

Als Sicherheitsbaustein eignet sich ein Tagesgeldkonto oder Staatsanleihen mit guter Bonität. Zwar bieten sie kaum Chance auf Rendite, allerdings kannst du deinen Notgroschen auf einem Tagesgeldkonto lagern. Auch eine Anlage in Gold kann in schwierigen wirtschaftlichen Situationen Sicherheit bieten.

Interessiert du dich für langfristige Investments mit attraktiven Renditechancen, könntest du dich mehr über ETFs und P2P-Kredite informieren. Diese ermöglichen einen Vermögensaufbau bei vergleichsweise geringem Risiko, wenn du dich an die Grundlagen des Investierens hältst. Erfahre hier mehr über ETF für Anfänger oder ETF Europa.

FAQ – Häufig gestellte Fragen zu “die 10 besten Wertanlagen“

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]